新規事業や事業拡大を自社で行うのがこれまでの通常の企業経営でした。ですが、それが必ずしも成功するとは限らず多大なコストと時間をかけたのにも関わらず新規事業や事業拡大がとん挫するケースもあります。

また、事業が順調に拡大しても採用難による採用コストの上昇等もあって思ったように事業成長が続かないというケースもあります。

また、業界によっては集客コストが上昇しており、新規事業において広告コストが嵩み長期の赤字を生み出し、いわゆる「デスバレー」の脱却が見いだせなくなるケースもあります。

そこで、既存の企業基盤を引き継いで事業拡大や新規事業を進めるM&Aによる事業拡大を御提案します。

M&Aによる事業拡大の御提案

M&Aによる事業承継とは?

既存の運営されている企業様をM&Aにより買収し、そのまま事業を引継ぐ形で事業拡大を行っていく⽅法です。M&Aによる事業拡大をする主なメリットは下記です。

①初期投資のコスト削減

➁既存顧客の承継

③既存従業員の承継

④既存ノウハウの承継

M&Aは大企業の戦略として従来は考えられていましたが、ここ数年の認知度の向上やM&Aアドバイザリー会社の急増に伴い中小企業やベンチャー、これから起業を検討される方にまで普及をし始めました。

売り案件(M&Aを希望している企業)に対して買い案件(M&Aによる買収を希望する企業)が少ない今のうちに有利な取引条件の事業承継をする事も戦略の一つとして有効ではないかと当社は考えます。

今後、M&Aによる事業承継が一般的になると、有利なビジネスモデルや有利な顧客基盤を持っている企業はすぐに売れてしまい、売値も上がっていきます。

M&Aは売り手側の相場は需要により上がっていきます。まだまだ一般的ではない今だからこそチャンスは大きいと考えます。

地域の事業を引き継ぐ企業家としての存在意義

後継者がいないという理由で企業が廃業を選択するとそれまでのお客様は取引先を失い困ります。また従業員は新たな再就職先を探す必要があります。つまり、地域経済の衰退につながります。

企業をM&Aにより継承する事で既存のお客様は継続してサービスを受けることができ、働く従業員の雇用も継続されます。

つまり、この文章を読んでいる企業オーナー様が存在したことで、企業の経営は存続し、その地域の経済基盤も引き継がれるのです。それは企業家としての存在意義としてとても大きなものであると考えます。

M&Aによる事業拡大について

複数企業や支店の経営

既に企業を経営されている社長様にとってもM&Aによる事業拡大はメリットのある手段です。事業内容によっては物件取得や顧客獲得をから一から始める費用を抑制させる事ができるため事業拡張のスピードを速める事ができます。

また、同⼀事業内で支店展開することで、地域分散を図り、経営リスクを分散することもできます。また、複数の店舗や事業所を経営する事で、スケールメリットを活かした購買や人員の配置を事業所間で調整する等の弾力性に富んだ経営も可能になります。

メリット・デメリットを整理

M&Aによる事業承継はメリットだけではなく、デメリットもあります。ここではそれぞれを整理しておきます。良い面ばかりではなく、デメリットもあります。

当社ではデメリットに関してもフォローできるサービス体制を整えた上でM&Aによる事業承継を御提案していきます。

メリット

・現社長から経営ノウハウの承継が可能

・内装や設備機器の設備投資を抑制できる

・既存認知度があるため広告費を抑制できる

・既存顧客基盤があるため集客コストを抑制できる

・金融機関からの融資を受けやすい

・人材の採用や教育に関する費用を抑制できる

事業承継型で事業拡大の最大のメリットとは「時間の短縮」です。新規事業を進めるにあたり要する経営ノウハウの習得期間や設備投資期間、お客様を集める期間やスタッフの採用期間の短縮を図れる事が最大のメリットです。

経営を軌道に乗せるためには時間がかかります。多くの事業が初期投資期間は赤字が続くのが通常です。ですが、事業承継の場合は既存の経営基盤を引き継ぐ事で赤字期間を発生させるリスクを極力抑えながら事業拡大が可能になります。

デメリット

・譲渡企業の案件自体が少ない

・古い設備や建物を引き継ぐことになる

・前社長に譲渡対価(のれん)を支払う必要がある

・事業方針が合わない場合の引継ぎトラブル

・スタッフの引継ぎに伴うトラブル

・隠れた負債等が存在するリスク

事業承継型におけるデメリットとしては、新しい会社を一から作るのではなく、既にある会社を引き継ぐ事で起きるトラブルが主たるものとなります。

既存の会社における利害関係者がいますのでその方たちとの調整が必要になるケースも一部には出てきます。また、古い設備や内装を引き継ぐ事も新たな気持ちでの事業開始とは少し違うスタートとなります。

当社ではそういった承継後の課題に対応するためのサービスもご用意しております。単にM&Aを仲介するだけではなく、承継後の経営支援も含めたサービスを提供することで社長様のリスクを低減させます。

リスクへの対応方針

デューデリジェンス

事業承継におけるM&Aにおいてはデューデリジェンスという売り手側の企業の査定を行います。具体的には財務面での問題が無いかを調査したり、法律面での問題が無いかを調査します。また、業務面でのデューデリジェンスも行いクリニックの経営オペレーション上も問題が無いかを調査します。

これにより、売り手側の企業からの開示された情報との差異を分析し、承継にあたってリスクが無いかを判断します。実際の財務面でのデューデリジェンスは提携先公認会計士が行い、法律面でのデューデリジェンスは提携先が弁護士が行います。

当社においては企業の業務オペレーションのデューデリジェンスを行い実際に承継後にネックとなる業務オペレーションが行われていないかを調査します。業務オペレーションのデューデリジェンスはコンサルティング会社でのM&A業務経験者、または当社での企業関連の業務に精通した専任担当者が行います。

オフィス・店舗リノベーション

企業の事業承継にあたっては前社長時代の古い設備と内装を引き継ぐ形となります。機械設備に関しては企業 経営を滞りなく行っていたのであれば買い替えの需要がすぐに発生する機械等はあまり無い可能性が高いです。

内装に関しては古さが気になったり、ご自身が承継されるにあたり心機一転して事業承継されたい場合はリノベーション工事を実施することも可能です。当社の別事業部の中に不動産リノベーション事業部があるため、そちらにて 企業 のデザイン及び内装工事の設計から施工までを一貫して行えます。

自社にてリノベーション事業部を持つため低コストでの内装工事が可能になり、承継にあたるコスト削減に寄与します。

PMI支援

PMI(Post Merger Integration)とは通常M&Aによる買収時に行われる、買収先企業の統合業務の事を指します。ここでは、社長様や既存従業員の方が承継された企業に馴染んで経営を行うにあたり支援する業務を当社ではPMIとして定義しています。

事業承継において必要となる基本的な情報の引継ぎや、業務オペレーションの引継ぎ、スタッフの方の管理や、ITツールの使用方法等、多岐にわたる 企業 経営における基本業務の引継ぎ支援を当社が行います。これは実際に事業承継されてから周囲のスタッフに手取り足取り教えてもらうには相互に負担が大きい業務です。

また、本来スムーズに引き継ぎが行われて、企業の経営が安定成長することが社長様及びスタッフ双方において利益となるはずです。円満な引継ぎ業務を当社が支援することで事業承継における社長様の不安を解消させます。

M&A手数料

M&A手数料

手数料に関しては一般的な業務着手金+業務中間報酬+成功報酬のうち、成功報酬のみとさせて頂いております。レーマン方式と言われる販売金額に応じた成功報酬算定式によって手数料が計算されますが、その場合中小企業においては最低手数料の金額が大きく影響してきます。

最低手数料が高いと、買収金額のそれほど高くない案件であっても大半が手数料が占めてしまうという買い手にも売り手にも不利な状況が発生してしまいます。そのため、当社は最低手数料も低く設定することでより成約しやすい環境を整えています。

成功報酬以外は無料・成約基本料200万円

| 譲渡企業の時価総額 | 料率 |

| 0円超~2,000万円以下の部分 | 10% |

| 2,000万円超~4,000万円以下の部分 | 9% |

| 4,000万円超~6,000万円以下の部分 | 8% |

| 6,000万円超~8,000万円以下の部分 | 7% |

| 8,000万円超~1億円以下の部分 | 6% |

| 1億円超~5億円以下の部分 | 5% |

| 5億円超~10億円以下の部分 | 4% |

| 10億円超~50億円以下の部分 | 3% |

| 50億円超~100億円以下の部分 | 2% |

| 100億円超の部分 | 1% |

料金計算事例 5,000万円(税込み)での取引が成立した場合

①制約基本料 200万円

➁2,000万円以下部分 200万円

③2,000万円~4,000万円の部分 180万円

④4,000万円~5,000万円の部分 80万円

——————————————–

報酬額=①+➁+③+④ 660万円(税抜き)

上記のM&A手数料の他に売却先 企業 の取得費用(規模により変動)、デューデリジェンス費用(20万円~50万円前後)、登記所費用等が手数料としてかかります。

M&Aの流れ

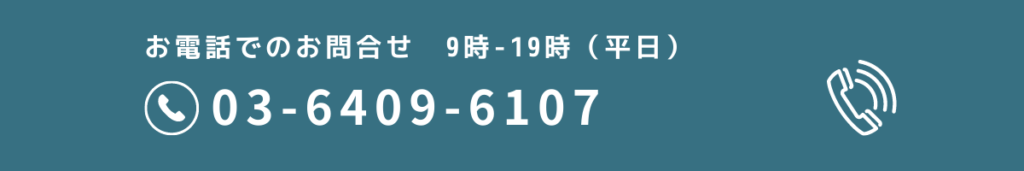

お問合せ

お問合せフォームより必要事項をご入力の上お問合せ下さい。

事前相談

当社でのご面談または遠隔であればオンラインでのご面談のうえご希望の条件を伺います。

秘密保持契約

実際に候補先を選定するにあたり秘密保持契約を結ばさせて頂きます

候補先選定

ノンネーム(相手先名を伏せて)承継先候補の選定作業を実施します。ある程度対象が絞れた段階でネーム開示をして交渉を開始します。

条件交渉・合意

取得金額の条件交渉を行います。金額の合意ができた段階で基本合意書を交わします。

デューデリジェンス

買収先の 企業 の財務・法務・業務面での調査を実施します。対象先の規模により調査期間が異なります。

最終合意

デューデリジェンスの結果を経て問題が無ければ、最終合意となります。

なぜ当社である必要があるのか?

創業期からM&A業務に精通

複数の事業展開を行っている当社の創業期からの事業の一つがM&Aのアドバイザリー業務になります。これまでに多数の企業の事業承継を支援してきた実績を基に多くの社長様の事業承継に貢献をします。

中小企業に特化した業務展開

当社の事業の多くは大手企業よりも地場の中小企業をお客様とした事業が占めています。そのため、より小さな事業や事業承継に伴うご支援に対してもきめ細かく対応が可能です。

多角化展開における経営支援

当社の事業の中で、不動産取引や内装のリノベーション工事を支援するリノベーション不動産事業部。新規事業や事業拡張を支援するビジネスデザイン事業部がございます。

事業拡大を検討している社長様にとって不動産取引や院内内装、広告宣伝等で必要となる取引先を探す手間が省けます。また、一貫した方向性の基にご支援をする事が可能です。

承継後の事業成功をゴールとして設定

当社のM&Aアドバイザリー業務のゴールは「M&Aの成立」ではなく、成立後の事業の成功をゴールとして設定しています。仲介だけして終わりという従来のアドバイザリー業務だけでは出来ない承継後のご支援も一貫して実施することが可能です。